Berkshire startet durch

Sehr geehrte Privatinvestoren!

Anfang 2022 übernahm ich wieder die volle Verantwortung für unsere Fonds. Im September 2023 hatte der PI Vermögensbildungsfonds laut Breidenbach von Schlieffen die beste Performance von 94 Fonds [1]. Der PI Vermögensbildungsfonds schloss das Jahr mit +23,61 %, der PI Global Value Fund mit +18,19 % und der Max Otte Multiple Opportunities Fund mit +23,86 % ab [2]. Dazu trugen sehr stark unsere Big Tech-Unternehmen bei. Auch Berkshire Hathaway (B-Aktie WKN: A0YJQ2) konnte im Jahresverlauf um 13 % zulegen.

Anfang März letzten Jahres stellte ich die Berkshire-Aktie in einem exklusiven Webinar vor. Ich erläuterte unsere Analysemethode für Berkshire Hathaway. Das Webinar können Sie hier sehen. Berkshire bot aus unserer Sicht ein Potenzial von 30 % zum fairen Wert, den wir damals bei 610.800 Dollar je A-Aktie (oder einem 1.500tel davon für die B-Aktie) sahen. Berkshire erfüllte für uns die Value-Kriterien hohe Unternehmensqualität und fundamentale Unterbewertung.

Hinzu kam eine Option: Da Berkshire auf über 150 Mrd. USD an liquiden Mitteln sitzt, kann Buffett nur in einer starken Marktkorrektur im großen Stil investieren. Mercedes-Benz (WKN: 710000) hat aktuell eine Marktkapitalisierung von rund 70 Mrd. EUR. Selbst, wenn Buffett 10 % des Unternehmens kaufen würde, was sofort den Preis in die Höhe treiben würde, wäre das für die Performance der Berkshire-Aktie irrelevant. Buffett kann also nur in die allergrößten Unternehmen investieren oder auf einen massiven Ausverkauf warten.

Obwohl Berkshire nicht die Aktie mit dem höchsten Kurspotenzial war, nahmen wir sie in allen Fonds mit einer hohen Gewichtung auf. Im Max Otte Multiple Opportunities Fund, bei dem wir größere Freiräume haben, macht Berkshire derzeit 15 % des Portfolios aus. Wir entschieden uns für die Aufnahme, obwohl die Aktie in Buffetts Zeit von 1964 bis 2022 bereits um 3,8 Millionen (!) Prozent gestiegen ist. (Das können Sie in den Jahresberichten bei www.berkshirehathaway.com finden.) Im Jahr 2023 stieg der Kurs um 12 % – eine nette Zahl, aber weniger, als unsere Fonds performt haben. Berkshire war also eine leichte Bremse für die Entwicklung.

Mittlerweile hat die Aktie unseren damals errechneten fairen Wert überschritten. Ich halte die Aktien aber weiter. In unserem Max Otte Multiple Opportunities Fund ist Berkshire mit über 15 % die bei weitem größte Position.

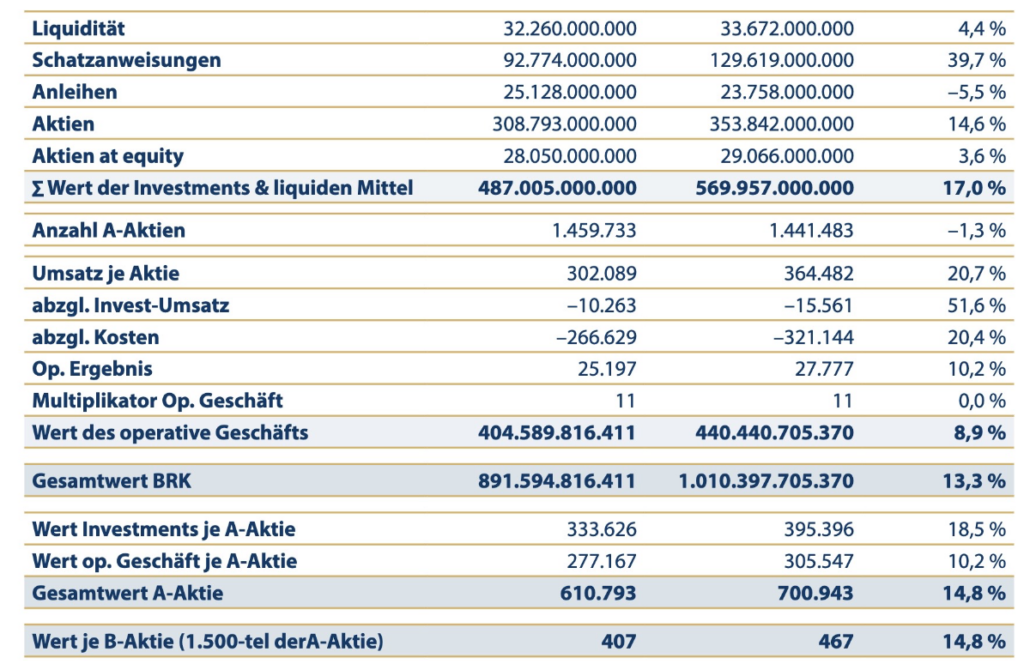

Wir haben den Unternehmenswert und fairen Wert je Aktie neu berechnet. Der faire Wert je A-Aktie liegt nun bei 701.000 USD. Wir wenden dieselbe Berechnungsmethode an wie vor einem Jahr. Hierzu addieren wir nach der von Buffett selbst vorgeschlagenen Methode den Buchwert von Liquidität und Aktienportfolio (Investmentgeschäft) sowie den Wert des operativen Geschäfts (operativer Gewinn x Multiplikator von 11).

Der faire Wert des Unternehmens Berkshire ist um 13,3 % gestiegen und hat nach unserer Berechnung jetzt zum ersten Mal die Billionengrenze geknackt. Also, die Aktie ist um 35,2 %, der Unternehmenswert um 13,3 % gestiegen. Die Unterbewertung der Berkshire-Aktie hat sich demgemäß von damals knapp 30 % auf heute knapp 15 % verringert.

Die „Krisenoption“ besteht immer noch: Sollten die Aktienmärkte massiv korrigieren (wovon Berkshire nicht unbehelligt wäre), könnte Buffett die massive Liquidität von über 180 Mrd. USD einsetzen, um billig Aktien zu kaufen. Die Warren-Buffet-Aktie bleibt daher für uns ein Top-Investment.

Falls Sie Fragen zu unseren Fonds oder zur Zeichnung haben, wenden Sie sich gerne an Herrn Philipp Schäferhoff ([email protected] | +49 (0) 221 98 65 33 94). Nutzen Sie gerne auch unseren neuen Vermögenscheck, um mehr über die richtige Balance der verschiedenen Anlageklassen in Ihrem Portfolio zu erfahren.

Auf gute Investments!

Ihr

Prof. Dr. Max Otte

Dein Kommentar

An Diskussion beteiligen?Hinterlassen Sie uns Ihren Kommentar!