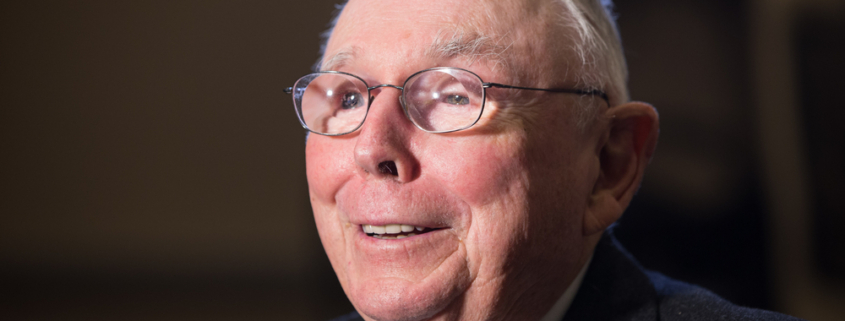

„Always invert!“ – zum Tod von Charlie Munger

Sehr geehrte Privatanleger,

am 28.11.2023 ist Charlie Munger, der langjährige Partner von Warren Buffett, im Alter von 99 Jahren verstorben. Seit den frühen 70er Jahren haben die beiden Berkshire Hathaway geleitet und Munger hat wesentlich zum Erfolg der Holding beigetragen. Er wurde gelegentlich auch „der arme Milliardär“ genannt, und das in den 90er Jahren, als es noch nicht so viele Milliardäre gab.

Man darf sich erinnern: Ende der 60er Jahre löste Buffett seinen „Hedgefonds“, die Buffett Partnership, auf. Er begründete seine Entscheidung damit, dass „die Märkte mittlerweile zu hoch bewertet seien“ und er nicht mehr genug Investmentmöglichkeiten für seine Kunden fände. Einer, der davon profitierte, war einer der ersten echten Hedgefondsmanager überhaupt: Edward Thorpe (Buch: „Ein Mann für alle Märkte“).

Buffett lud ihn ein paar Mal zum Bridgespielen ein, um ihn dann damit zu überraschen, dass er ihm ein paar Kunden abgeben wolle. Das Bridgespiel war sozusagen Buffetts Eignungstest. Charlie Munger war in jungen Jahren ein guter Pokerspieler. Und hier sind wir bei einer wichtigen Erkenntnis (die ich, wohlweislich bei Einführungsvorträgen nicht an die große Glocke hänge): Bridge- und Pokerspielen haben mehr mit dem Investieren zu tun, als Sie vielleicht denken. Das Investieren ist immer ein Glücksspiel (es sei denn, man kann in einem direkten Deal Marktmacht ausnutzen).

Allerdings ist es ein rationales Glücksspiel, bei dem Sie viel analytisches Geschick und Mathematik brauchen. Sie wollen die Risiken minimieren und die Chancen maximieren. Risiken minimieren steht beim Investieren tatsächlich an erster Stelle: „Take care of the downside and the upside will take care of itself” – dies ist einer der bekanntesten Sprüche von Munger und Buffett. Dazu müssen Sie die Risiken und die Chancen abschätzen. Grundsätzlich gibt es nur drei Risiken:

- Sie kaufen zu teuer ein.

- Das Geschäftsmodell des Unternehmens, in das Sie investieren, vernichtet Kapital oder scheitert ganz.

- Und: Der Himmel fällt uns auf den Kopf (was Asterix & Co. fürchteten). In der modernen Version wäre das die Angst, dass das Finanzsystem dauerhaft (und nicht nur einige Jahre wie 1929) zusammenbricht oder die Menschheit sich selbst vernichtet.

Die Ängste der meisten Investmentlaien werden durch 1. und 3. dominiert. Dabei ist 2. das eigentlich Entscheidende: Kann das Unternehmen, in das ich investiere, dauerhaft Wert schaffen? Dann macht es auch nichts, wenn ich etwas zu teuer einkaufe. Umgekehrt hilft es wenig, wenn ich die Aktie eines schlechten Unternehmens billig kaufe. Wenn ich das Timing dann nicht exakt hinbekomme, werde ich Geld verlieren. Deswegen verwende ich auch in meinem Buch „Endlich mit Aktien Geld verdienen“ drei Kapitel auf das Thema Geschäftsmodell und nur ein Kapitel auf das Thema Bewertung.

„Always invert“ – prüfe immer die Gegenthese. Das war Charlie Mungers Leitspruch. Ich habe dies vor kurzem am Fall unserer Big-Tech-Positionen erläutert. Dass diese Unternehmen gute Geschäftsmodelle haben und unser Leben dominieren, also höchstwahrscheinlich gute Langfristinvestments sind, dürfte einleuchtend sein.

Anfang letzten Jahres kam aber die Gegenthese auf: diese Unternehmen seien am Ende ihres jeweiligen Plattformzyklus angelangt und würden durch die Ausnutzung ihrer Marktmacht ihre Konditionen und Produkte so gestalten, dass sie langsam unattraktiv würden und neue Plattformen entstehen. Wir haben diese Gegenthese geprüft – und verworfen. Zu solide schienen uns die Marktpositionen von Alphabet, Microsoft, Apple und Amazon zu sein.

Wir behielten recht: Mit einer Performance von 30, 40 % und mehr waren die Big-Tech-Unternehmen 2022-2023 die Wachstumstreiber. Das ist eines der Vermächtnisse von Charlie Munger: „Always invert!“ Es ist immer richtig, sich infrage zu stellen und die Gegenthese zu prüfen. Das kann im Übrigen auch im echten Leben nicht ganz verkehrt sein.

Ruhe in Frieden, Charlie!

Auf gute Investments!

Ihr Prof. Dr. Max Otte

Ansprechpartner Privatkunden

Erfahren Sie mehr über unser Fondsangebot im persönlichen Informationsgespräch. Jetzt vereinbaren unter:

+49 (0) 9151 – 726 956 3

Dein Kommentar

An Diskussion beteiligen?Hinterlassen Sie uns Ihren Kommentar!