Langweiliges Value-Investing schlägt aufregendes Themen-Investing

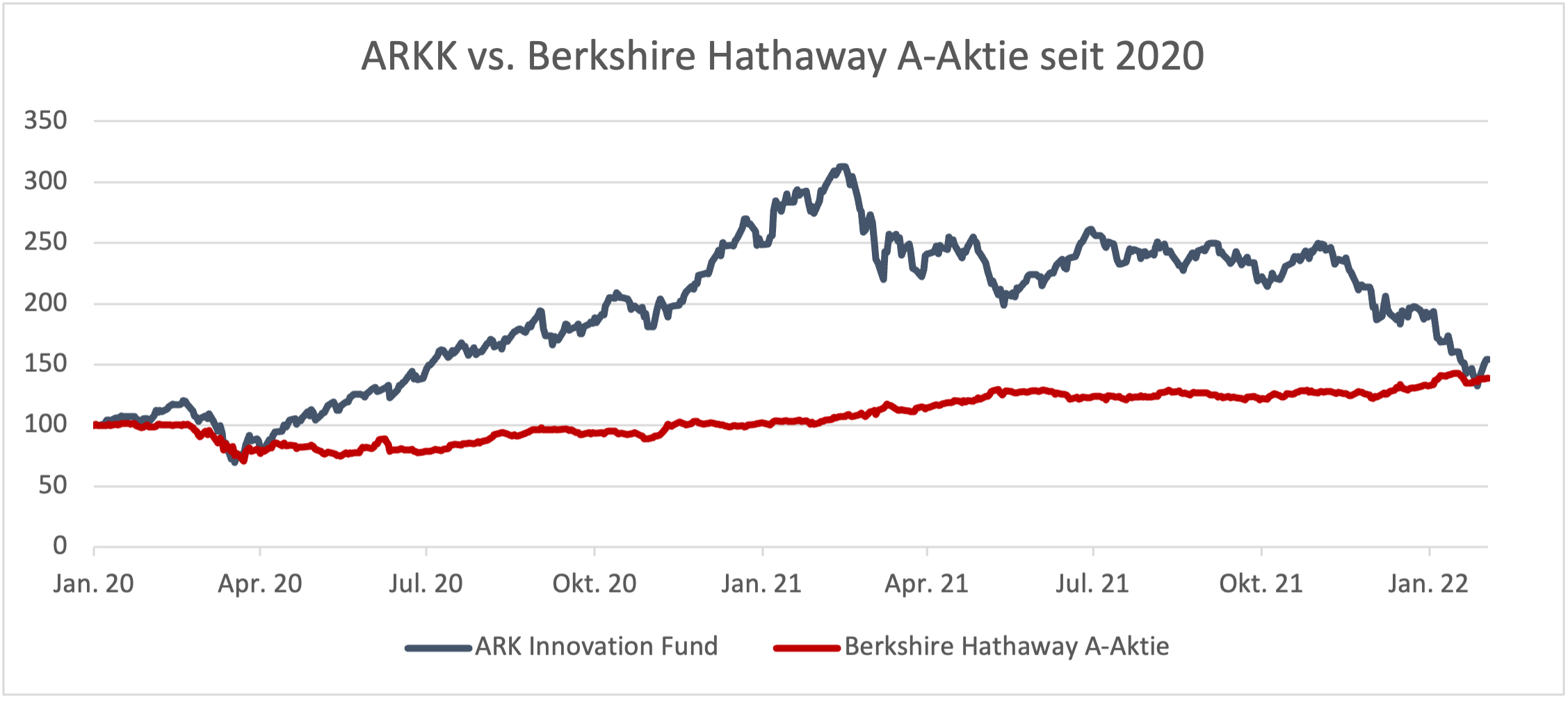

Das Jahr 2020 und zu einem gewissen Teil auch das Jahr 2021 waren besonders geprägt von dramatischen Kursverläufen. Nach dem Absturz im Februar und März 2020 erholten sich die Börsen schlagartig und kletterten nach recht kurzer Zeit auf neue Allzeithochs. Nach dem schnellsten Rückgang folgte zumindest eine der rasantesten Erholungen. Besonders hervorgetan haben sich darunter die sogenannten Technologie-Titel. Rund um diese Kategorie wurden weitere Schlagworte wie „Industrie 4.0“, „Innovationen“, „Digitalisierung“ oder „Disruptoren“ in die Waagschale geworfen. An Technologie sollte kein Weg mehr vorbeiführen. Was das große Ganze in der Zukunft betrifft, möchten wir daran auch nicht zweifeln. Außer Acht gelassen wurde allerdings, dass ein nicht unwesentlicher Teil dieser Unternehmen zwar große Visionen (und teilweise auch Missionen) vorstellen konnte, es aber doch am sprichwörtlichen Fleisch am Knochen mangelte, mit anderen Worten, die Geschäftsmodelle waren oftmals unprofitabel und Gewinne kurz- bis mittelfristig nicht in Sicht. Dieser Umstand an sich ist erst mal nicht pauschal zu verurteilen. Die Frage ist aber, ob diese Unternehmen in absehbarer Zeit profitabel werden oder ob in zwei bis drei Jahren womöglich niemand mehr über sie sprechen wird. Als Investoren interessieren uns neben der Profitabilität unter anderem noch der Cashflow, also die Frage, wie sich das Unternehmen finanziert und wie es um die Bewertung steht. Letzteres, die Bewertung, ist in vielen Fällen stark aus dem Ruder gelaufen. Wir führen Szenario-Analysen durch und simulieren dabei verschiedene Geschäfts- und Ergebnisentwicklungen anhand unterschiedlicher Annahmen im Hinblick auf Wachstums- und (zukünftige) Ertragswerte. Nicht wenige Unternehmen waren – trotz rasantem Wachstum – so bewertet, als hätten sie ihre eigene optimistische (nicht realistische!) Entwicklung der nächsten fünf bis gar zehn Jahre schon fest eingepreist. Dass in solchen Fällen das Chance-Risiko-Verhältnis sehr ungünstig steht, erklärt sich von selbst. Deswegen waren wir bei vielen Technologie-Titeln sehr vorsichtig. Aktuell läuft seit rund zwei Monaten eine aus unserer Sicht gesunde Korrektur an den Börsen. Doch im Technologie-Sektor findet seit etwa einem Jahr ein regelrechtes Massaker statt. Zuvor gefeierte Unternehmen und gehypte Aktien befinden sich tief im Minus. Wenn das Minus „nur“ 30% beträgt, steht man noch gut im Futter. Warum beschreiben wir diese Entwicklung so ausführlich? Weil wir Ihnen zeigen möchten, dass man an der Börse nicht blind großen Schlagworten und Versprechungen hinterherlaufen darf. Es ist wichtig, in stabile und substanzstarke Unternehmen über einen langfristigen Zeithorizont zu investieren und sich nicht vom kurzfristigen, wenn auch aufregenden Geschehen blenden zu lassen. Vor allem der mittlerweile 91-jährige Value-Investing-Altmeister Warren Buffett, welcher zum wiederholten Mal verspottet wurde, „es“ nicht mehr zu können und große Trends zu verschlafen, zeigte, dass unaufgeregtes Investieren erstens die Nerven schont und zweitens sehr erfolgreich ist. So hat er mit seiner Berkshire Hathaway über die letzten zwölf Monate (auch gestützt durch Aktienrückkäufe) eine Kursperformance von rund +36% geschafft. Auch durch die aktuelle Korrektur ist er entspannt durchgesegelt. Die A-Aktie notiert nur unweit des Allzeithochs von vor wenigen Wochen. Ein vor allem 2020 und teilweise noch 2021 gefeierter neuer Superstar hat sich dagegen eine blutige Nase geholt. Wir sprechen hier von der Managerin des ARK Investment Fund, welcher erst durch starke Renditen auffiel und alles in den Schatten zu stellen schien. Doch seit einem Jahr (letzte zwölf Monate) hat ihr Fonds sage und schreibe 45% verloren. Vom Höchststand sogar etwas mehr als 50%. Er steht jetzt vom Kurs her ungefähr auf dem Stand von vor anderthalb Jahren. Das Fondsvolumen ist mit über 75% vom Hoch noch viel dramatischer abgeschmolzen, weil viele Anleger in Panik ausgestiegen sind. Hintergrund ist, dass eben dieser Fonds in diese gehypten Themenwerte investiert. Wie in folgender Grafik zu sehen, haben wir uns nicht nur den günstigsten Zeitpunkt ausgesucht. Seit Anfang 2020, als es weder die Krise gab, noch die Technologie-Titel zum Höhenflug angesetzt hatten, hat Buffett mit seinem langweiligen Anlagestil bis heute fast wieder outperformt, auch wenn er über eine weite Strecke hinweg wie der klare Verlierer aussah. Quelle: Bloomberg, eigene Darstellung Zwischenzeitlich (am 28.01.2022) war Buffett sogar vorne. Aktuell hat der ARKK-Fonds sich wieder leicht erhoben. Wir gehen davon aus, dass letztlich Buffett die Nase vorne haben wird. Auch wir verfolgen den unaufgeregten und ruhigen Investmentansatz. Denn langfristig zahlt sich dieser aus. In Zeiten, in denen die Flut alle Boote zu heben scheint, fällt dieser Umstand nicht so stark ins Gewicht. Aber gerade in den volatileren Phasen wie aktuell und womöglich noch einige weitere Wochen lang bevorzugen wir es, defensiver zu agieren. Unsere defensiven Titel wie Flow Traders, die Tabakunternehmen und die Edelmetalle schaffen Ruhe und zahlen in vielen Fällen zwischendurch noch attraktive Dividenden an uns aus.

Alan Galecki

Dein Kommentar

An Diskussion beteiligen?Hinterlassen Sie uns Ihren Kommentar!