Altersvorsorge in den USA: Ein Investmentmotor für den Aktienmarkt

US-amerikanische Aktien haben in den letzten fünf Jahren eine deutlich bessere Performance gebracht als deutsche. So steht der marktbreite US-Index S&P500 etwa 62% im Plus. Demgegenüber brachte der DAX nur 25% Rendite – rechnet man Dividendenzahlungen heraus, die in die DAX-Performance mit einfließen, sind es gerade einmal knapp 10%.

Was haben die US-Aktien den deutschen voraus? Ohne Zweifel gibt es in Deutschland noch viele gute Unternehmen. Doch die politischen und gesetzlichen Rahmenbedingungen haben einen wichtigen Einfluss auf die Börse.

Ein starker Investmentmotor für amerikanische Aktien ist die Altersvorsorge. In den USA haben Erwerbstätige die Möglichkeit, steuerfrei in Aktien zu investieren. Lesen Sie hier weiter, um zu erfahren, wie dieses Modell die US-Börse langfristig stützt.

Die Aktienrente ist in den USA längst Realität

Der CDU-Vorsitzende Friedrich Merz forderte im Jahr 2018 eine steuerfreie Aktienrente. Denkbar wäre „ein jährlicher Freibetrag, unter dem man einen auf Aktien basierten Spar- oder Vorsorgeplan aufbaut“, so Merz gegenüber der Wochenzeitung Welt am Sonntag.

In der Tat haben sich die Deutschen bei der Altersvorsorge bisher vor allem auf zwei Säulen verlassen: Die (meist selbst genutzte) Immobilie sowie das umlagefinanzierte staatliche Rentensystem. Vor Aktien schrecken die meisten Deutschen auch heute noch zurück. Laut Statista lag die Aktionärsquote im vergangenen Jahr lediglich bei 7,4%. Im Vergleich zum Höchststand im Jahr 2000 bei 9,4% ist sie sogar gesunken.

In den USA ist die Aktienrente hingegen schon lange Realität. Für die Altersvorsorge wird zumeist im Rahmen eines „401k-Plan“ gespart. Das Modell ist nach dem entsprechenden Absatz im Steuergesetz benannt. Hierbei können Arbeitnehmer mit ihrem Arbeitgeber vereinbaren, dass ein Teil des Bruttogehalts direkt in einen Fonds investiert wird. Der gesparte Betrag ist steuerfrei.

Die 401k-Pläne sind in den USA sehr beliebt. Laut dem Marktforschungsinstitut Investment Company Institut zahlen aktuell 60 Millionen Arbeitnehmer in die Pläne ein. Insgesamt umfassen die Investments fast 8 Billionen USD. Wie der folgenden Tabelle zu entnehmen ist, enthält der durchschnittliche 401k-Plan zu einem Großteil Aktieninvestments:

| Anlageklasse | Anteil |

| Aktienfonds (Equity Fund) | 39,0% |

| Laufzeitfonds (Target Date Fund – zu einem festen Termin hin wird das Anlagevolumen sukzessive umgeschichtet, zumeist von Aktien zu Anleihen) | 26,6% |

| Rentenfonds (Bond funds) | 8,1% |

| Garantierte Anlageverträge (Guaranteed Investment Contracts (GICs), vergleichbar mit der deutschen Lebensversicherung) | 6,3% |

| Mischfonds ohne Zieldatum (Non-target date balanced funds) | 4,6% |

| Aktien des Arbeitgebers | 4,5% |

| Geldmarktfonds | 2,4% |

| Sonstige | 7,6% |

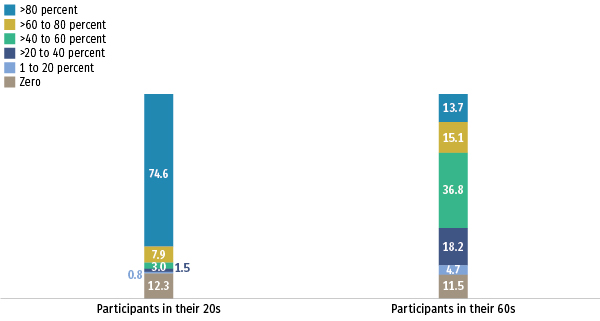

Üblicherweise verändert sich die Allokation eines Plans mit fortschreitendem Alter. Drei Vierteil aller Sparer zwischen 20 und 29 Jahren investieren mehr als 80% in Aktien – bei den 60- bis 69-Jährigen sind es nur noch knapp 14%.

Junge Berufstätige in den USA legen ihre Ersparnisse also vor allem in Aktien an. Im fortgeschrittenen Alter schichten die Sparer dann vor allem auf Anleihen um, um Schwankungen zu vermeiden und regelmäßige Ausschüttungen zu erhalten.

US-Investoren haben außerdem einen klaren „Home Bias“ – d.h. sie investieren am liebsten im eigenen Land. Der Finanzdienstleister Morningstar berechnet die Verteilung bei Aktienfonds auf etwa 75% rein inländische Fonds und 25% internationale Fonds (wobei letztere in der Regel auch Aktien aus den USA beinhalten).

Die Ersparnisse für die Altersvorsorge treiben den Aktienmarkt

US-Aktien haben gegenüber deutschen Aktien damit einen entscheidenden Vorteil. Über ein Drittel der insgesamt 160 Millionen Erwerbstätigen in den USA nutzen eine steuerlich bevorzugte Art der Aktienrente und investieren überwiegend in US-Unternehmen. Das Kapital, welches so Monat für Monat der US-Börse zufließt, ist ein langfristiger Performancetreiber.

Die US-Regierung – egal welcher politischer Couleur – wird zudem darauf achten, dass der Aktienmarkt stabil bleibt. Denn schließlich hängt die Altersvorsorge für Millionen aktueller und zukünftiger Rentner daran. Gute Rahmenbedingungen für Unternehmen und Investoren sind für Uncle Sam daher „alternativlos“.

Max Otte Fonds – wir bleiben im westlichen Einflussbereich

Zu unseren grundlegenden Investmentthesen gehört, dass ausschließlich Aktien aus dem westlichen Einflussbereich in Frage kommen. Hierbei liegt ein Schwerpunkt auf den USA. Der amerikanische Aktienmarkt ist aus mehreren Gründen langfristig attraktiv: Neben dem System der Altersvorsorge sind hierbei die Innovationskraft der Big-Tech-Unternehmen sowie die aktive Industriepolitik der US-Regierung für „ihre“ Konzerne zu nennen. Die Max Otte Fonds bieten Ihnen attraktive Möglichkeiten, aus einer Hand in die besten Aktien der Welt zu investieren. Unser Max Otte Multiple Opportunities Fund kombiniert dies mit dem Domizil am exklusiven Finanzstandort Liechtenstein sowie physische Edelmetalle. Vereinbaren Sie jetzt Ihren persönlichen Informationstermin mit Herrn Philipp Schäferhoff:

Dein Kommentar

An Diskussion beteiligen?Hinterlassen Sie uns Ihren Kommentar!